京都信用金庫は、京都府・滋賀県・北大阪地区を営業地域に86店舗と、住宅ローンプラザ20カ所を展開しています(2015年5月末現在)。住宅ローン並びに消費者ローンに注力していく中で「個人信用情報照会システム L-CRIP」を導入された経緯と効果について、京都信用金庫 住宅ローン推進部 個人ローンセンター所長 水谷英一氏にお話を伺いました。

— 京都信用金庫について教えてください。

京都信用金庫は2013年9月に創立90周年を迎えました。現在、京都府・滋賀県・北大阪地区を営業地域に86店舗と、住宅ローンプラザを20カ所に展開しています(2015年5月末現在)。当金庫は、営業活動を通じてお取引企業に対する財務提案や連携支援を行い、店頭でのきめ細かな接客を通じて、地域の方々と中長期的な信頼関係を構築し、「地域の絆づくり」に取り組んでいます。2015年度より長期ビジョン「新しい時代のコミュニティ・バンクの創造」実現に向け、盤石な営業基盤の拡大、強靭な経営基盤の構築強化を図るため、中期経営計画「Building the TEAM」を進めています。

企業金融部門では、従来型の財務面のアドバイスから一歩踏み出して、お取引企業の成長戦略や事業展開を見すえた質の高いコンサルティングを、個人金融部門においては、高い専門知識を持ち、お客様が安心して相談できる真の「くらしのアドバイザー」による金融サービスの提供を目指しています。

— 京都信用金庫では「L-CRIP」をどのように活用していますか?

2014年6月に「L-CRIP」を導入して以来、住宅ローン並びに消費者ローンの審査業務に活用しています。

2015年5月には、当金庫の住宅ローンをご利用中の方に向けた新商品、京信カードローン「キッチンLINE」をスタートしました。「キッチンLINE」は当金庫初めての試みである、ホームページからのお申し込みにより非対面で契約までを行う商品ですが、こちらの審査業務においてもL-CRIPを活用しています。

— L-CRIPを導入された背景について教えてください。

住宅ローン市場は日を追うごとに競争が激化しており、不動産業者に対しては他行庫よりも早い回答が勝敗を決め、一般顧客に対しては専門的な知識を持った職員が丁寧に対応することが、顧客満足度の高い窓口づくりの第一歩となります。

当金庫では3年ほど前に、審査判断の「48時間以内の早期回答」をコンセプトとした「住宅ローンプラザ構想」を立ち上げ、今日では20カ所を開設しています。「住宅ローンプラザ」は、営業エリア内の住宅ローンを一手に引き受け、住宅ローンに精通・特化した専任担当者を配置することで、さらに審査スピードをあげ、機動力を高めて住宅ローン残高の増加を図ってきました。

こうした展開と並行して、住宅ローンを含む消費者ローンの審査を受け持っていた審査部リテール審査課と住宅ローンを推進する住宅ローン推進部との間で、個信照会件数の増加に対して何らかの施策を講じる必要があると考えていました。

— 実際にL-CRIP導入にいたった経緯を教えてください。

個信照会システムの導入にあたっては、セイコーソリューションズを含め複数社から提案を受け、導入の検討を行いました。各社から特徴ある提案をいただきましたが、ベンダーによっては個人向けローンシステム全体の提案であったり、当金庫が既に導入済のシステムと重複する内容もあり、個信照会システムに特化しているL-CRIPが当金庫の求めているシステムであると判断しました。

L-CRIP導入の決め手となったのは、

[1] 個信照会結果のサマリー機能など実務面での機能の充実。

[2] 価格面における優位性。

の2点です。

特に、審査担当者が最初の画面をひと目見るだけでお客様の個信情報の概略を把握できることが決め手ですね。各個人信用情報機関の情報を基に独自の審査ロジックによる本人判定やポジネガ判定、重複判定を行い、年間返済額、借入比率などを自動で算出してくれるのは、大変便利で、この機能はぜひ使ってみたいと思いました。

— 京都信用金庫では「L-CRIP」導入前と導入後で、どのように変わりましたか?

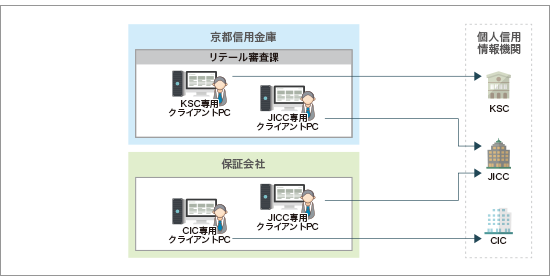

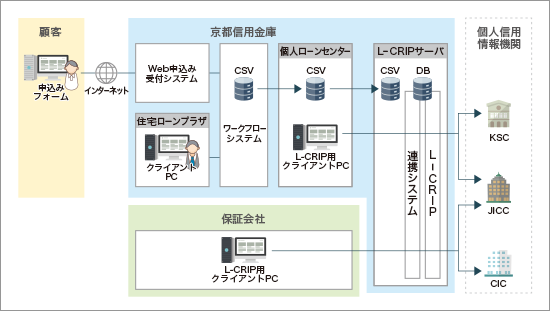

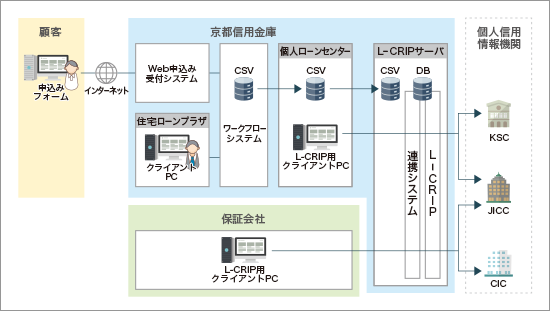

L-CRIP導入前は、個人信用情報機関の専用端末を利用して、照会業務並びに審査業務を行っていました。専用端末から得られる回答データを読みこなし、短い時間で審査を行うには経験が必要です。熟練した審査担当者であれば短い時間で行える審査業務も、経験の浅い審査担当者だと時間を必要とするといった課題もありました。(図a)

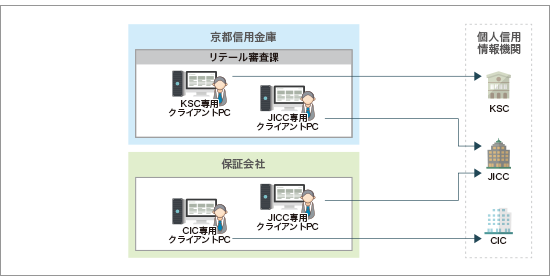

審査担当者の熟練度に依存した個信の審査精度が、L-CRIPを導入することで平準化できるようになり審査時間の短縮につながりました。ただ、この時点ではまだ当金庫と保証会社はそれぞれ申込情報を手入力していました。(図b)

— そして2015年4月に2次開発が行われました。どのような開発だったのか内容を教えてください。

14年6月のL-CRIP導入後、順調にシステム稼働していましたが、平均すると1日60件程度の個信照会を手入力のオペレーションで行っていました。休み明けには100件超の照会件数の時もあり、時には1日で処理しきれないケースもありました。新型カードローン「キッチンLINE」の販売スタートを控え、深刻な状況になりかねないと考えました。「キッチンLINE」はWeb申込み専用で手軽にご利用いただける商品なので、照会案件が増えることが想定されました。

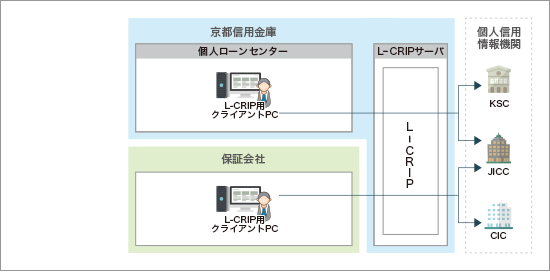

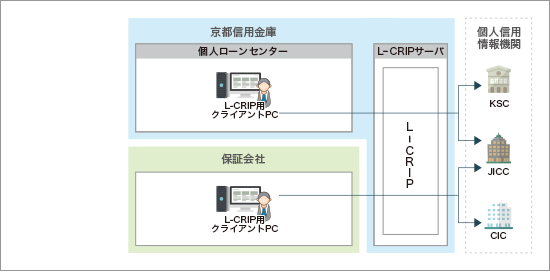

そこで、住宅ローンについては社内ワークフローシステムに別途入力しているデータを、カードローンについてはWebフォーム上で入力したデータを直接「L-CRIP」に取り込めれば、効率化が図れるのではないかと思い、担当営業の河野さんに相談しWeb申込み受付システムから出力されたCSVファイルをL-CRIPに転送し連携するカスタマイズが実現しました。(図c)

この開発で当金庫が登録したデータを保証会社でも参照可能になった結果、手入力はほとんどなくなり時間の短縮、効率化が進みました。

— L-CRIPを導入して半年以上がたちましたが、現在の導入効果について教えてください。

導入前の事務フローによる「個人信用情報審査事務フロー」では1件当たりの所要時間は約7分を要していましたが、本システム導入により約3分の省力化が実現できました。 1日あたりの平均照会件数は40件でしたので、3分×40件=120分(約2時間)の省力化が図れ、審査スピードの短縮につながりました。 (保証会社との合算では、約5時間の短縮が図れる)

導入前の審査は、審査担当者が信用情報機関から取得した個別の回答データを確認の上、事故情報の有無及び年間返済額を計算してから、審査をして回答を行っていました。L-CRIPには導入の決め手となった独自の審査ロジックがあり、審査担当者が結果画面をひと目見るだけで個信情報を把握することができ、審査精度の向上につながっています。

住宅ローンの稟議書は各種書類が添付されますので、1件当たり用紙70枚程度が必要です。住宅ローンプラザでこの稟議書を作成した後、当金庫の精査審査部門と保証会社それぞれに70枚の稟議書が社内便により届けられます。しかし、最終的に保管されるのは数枚だけのため、多くの稟議書類は破棄されていました。保証会社とL-CRIPのデータ共有を可能にしたことで、稟議書は当金庫のワークフローシステムでデータ化すればよく、営業店と審査担当部門、当金庫と保証会社間でのペーパーレス化、社内便の負担軽減などエコにつながりました。

— L-CRIPの評価を教えてください。

L-CRIP導入後の2014年10月に、審査部のリテール審査課と住宅ローン推進部を統合して、営業を担う住宅ローン推進課と個人ローンセンターとしました。住宅ローン審査を含め、消費者ローンの審査並びに商品開発を担当する部署として一つになりました。

また、住宅ローンプラザでは開設以来48時間以内の早期回答を目指して推進してきましたが、L-CRIPの導入により48時間回答がより現実のものとして定着しつつあります。一部の住宅ローンプラザでは、24時間回答を目指していますので、こうした競争力ある対応ができるのも、L-CRIP導入による効果と高く評価しています。

今後Webを経由して新型カードローンの申し込みが急増しても、個信照会システム「L-CRIP」を入力するオペレーターを増員することなく運用できます。従来のオペレーターは入力済みのデータ内容をチェックする側に回ることができ、上席の検印業務もある程度軽減できるとともに入力ミスを減らすことができ、審査スピードの向上に寄与するものと考えます。

— L-CRIP並びにセイコーソリューションズへのリクエストがありましたらお聞かせください。

当金庫がやろうとしている事業展開にセイコーソリューションズはきちんとついてきてくれていますので、非常に感謝しています。事業性融資における個人信用情報の審査など、現在ご相談している内容もあります。こうした今後の展開についても対応いただけることに期待しています。また、審査業務や効率化に関するご提案もお待ちしています。

京都信用金庫様、本日はお忙しい中、貴重なお話をありがとうございました。

京都信用金庫

※ 取材日時 2015年6月